Sehr geehrte Leserinnen und Leser,

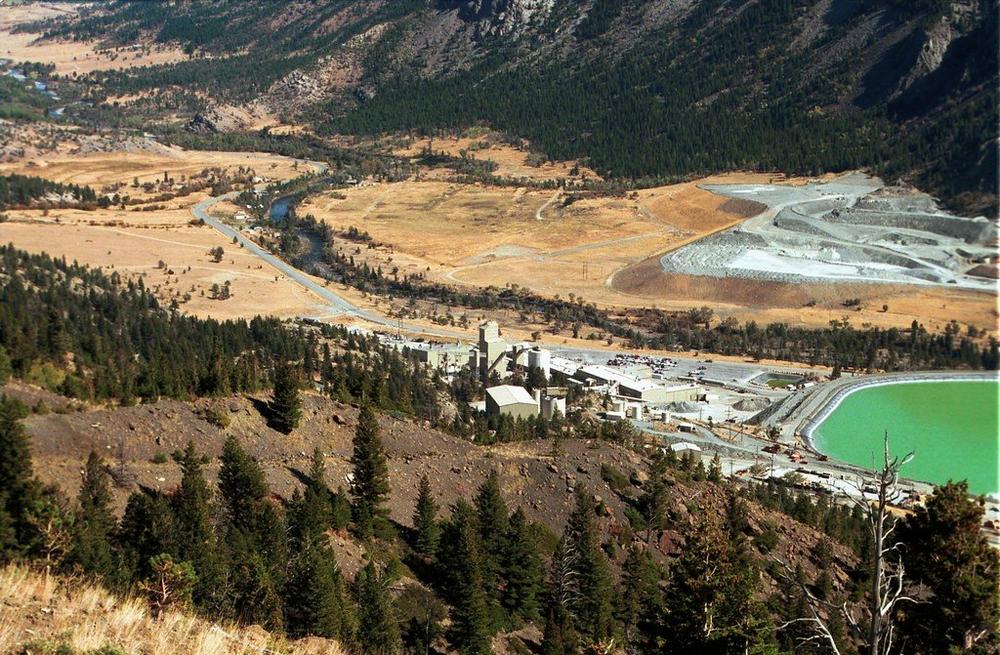

da war zunächst der dreimonatige Arbeitskampf in den südafrikanischen 4E-Platingruppenmetalle (‚PGM‘)-Projekten, der schließlich mit einer Einigung zwischen mit den beiden Gewerkschaften National Union of Mineworkers (‚NUM‘) und Association of Mineworkers & Construction Union (‚AMCU‘) Mitte Juni beigelegt werden konnte. Fast parallel dazu legten heftige Überschwemmungen in Montana/USA die Produktion in Sibanye-Stillwaters (WKN: A2PWVQ) gelegener 2E-PGM ‚Stillwater‘-Mine für sieben Wochen lahm.

Bereits gegen Ende des letzten Jahres wurde zudem der Aufbereitungsbetrieb in Sibanye-Stillwaters südafrikanischer ‚Beatrix‘-Goldmine aufgrund von Sanierungsarbeiten am Bergsenkungslager bis Ende Q1-2022 ausgesetzt.

Robuste Produktion unterstreicht Widerstandsfähigkeit von Sibanye-Stillwaters 4E- und 2E-Minen!

Doch all diesen Widrigkeiten zum Trotz lieferte die südafrikanische 4E-PGM-Produktion von Januar bis Ende Juni des laufenden Jahres satte 849.152 Unzen 4E, inklusive des Konzentrat-Ankaufs. Genauer betrachtet, ging zwar die Untertage-Produktion verglichen zum ersten Halbjahr 2021 um 9 % auf 751.717 Unzen 4E zurück, dafür aber legte die Produktion über Tage um großartige 6 % auf 72.089 Unzen 4E zu, wodurch der Produktionsrückgang nahezu kompensiert wurde.

Auch die ‚Stillwater‘-Mine in Montana legte mit 230.039 Unzen 2E eine starke Produktion hin, wohlgemerkt trotz der über eineinhalbmonatigen Unterbrechung infolge der dortigen Überschwemmungen. Zwar lag das Ergebnis unter dem des Vergleichszeitraums 2021, wo es noch etwas mehr als 298.000 Unzen 2E waren, doch in Anbetracht der Umstände ist die Produktion aus H1-2022 ein eindrucksvoller Beweis für die Power, die hinter der Stillwater-Produktion steckt. Schließlich war durch die Unterbrechung des Betriebs die Produktion von 60.000 Unzen 2E betroffen.

Ebenso kraftvoll zeigte sich die Produktion von eingespeisten Recycling-Unzen. Sie ging zwischen Januar und Ende Juni 2022 verglichen zum ersten Halbjahr 2021 zwar um 10 % zurück, erreicht aber dennoch erstklassige 361.333 Unzen 3E, was mit Rücksicht auf die massiven Störungen globaler Handelsketten und mit Hinblick auf das Hochwasser, das Anpassungen des Mischungsverhältnisses der hochgradigen Recycling-Einspeisung als Folge rückläufiger Mengen an abgebautem Konzentrat notwendig machte, ein großartiges Ergebnis darstellt.

Als genauso kampfeslustige glänzende Leistung erwies sich die Produktion von Sibanye-Stillwaters südafrikanischen Goldbetrieben (exklusive DRDGOLD). Die nämlich lieferten im ersten Halbjahr 2022 insgesamt 3.128 kg bzw. 100.568 Unzen Gold. Das sind zwar rund dreiviertel weniger als noch zwischen Januar und Juni 2021, doch angesichts dessen, dass die ‚Beatrix‘-Goldmine aufgrund der von Sanierungsarbeiten am Bergsenkungslager bis über das Ende des ersten Quartals hinaus keine nennenswerte Goldproduktion liefern konnte und von Anfang März bis Mitte Juni währende Arbeitskampf Sibanye-Stillwaters südafrikanische Produktion faktisch in Gänze lahmlegte, kann mit Fug und Recht von einer fulminanten Aufholjagd gesprochen werden, die jetzt erst begonnen hat.

Zusätzliche Dynamik erhält diese Aufholjagd mittlerweile durch die französische Nickelraffinerie ‚Sandouville‘, die Sibanye-Stillwater bereits im ersten Quartal 2022 übernommen hat und deren Integration in den Konzern planmäßig voranschreitet. Das lässt sich vor allem daran ablesen, dass ‚Sandouville‘ seit der Übernahme erstklassige 3.499 Tonnen Nickelmetall, 1.066 Tonnen Nickelsalze und 113 Tonnen Kobaltchlorid produziert hat.

Finanzen folgen Produktion!

Mit einem Gewinn pro Aktie von umgerechnet 25 US-Cents und einem Headline-Gewinn von 29 US-Cents spiegelten sich die großen Herausforderungen auch in Sibanye-Stillwaters Finanzkennzahlen des ersten Halbjahres 2022 wider. Denn die Ergebnisse lagen damit jeweils um die 50 % unter denen des Vergleichszeitraums 2021. Hinzu kamen niedrigere durchschnittliche Edelmetallpreise, die gegenüber H1-2021 zweistellig nachgegeben haben.

Insgesamt aber zeigte Sibanye-Stillwater auch hier, dass solche Ereignisse vor allem als Motivation dafür genommen werden, im zweiten Halbjahr 2022 alles und mehr zu geben, um am Ende gestärkt zu weiterem Wachstum zu schreiten. Wichtige Schritte hierzu hat der globale Metallplayer bereits getan. Dazu gehört beispielsweise, dass die negativen finanziellen Auswirkungen nicht nur aufgrund eines herausfordernden Produktionsumfeld, sondern auch als Folge geopolitischer Verwerfungen zum einen guten Teil durch niedrigere Lizenzgebühren und Bergbau- und Einkommenssteuern in H1-2022 ausgeglichen werden konnten.

Volle Kraft auf Produktion von grünem Wasserstoff!

Sibanye-Stillwater will gemeinsam mit Heraeus Precious Metals, einem weltweit anerkannten internationalen Technologiekonzern mit Sitz in Hanau, die Entwicklung und Vermarktung neuartiger Elektrolysekatalysatoren vorantreiben, die die Produktion von grünem Wasserstoff auf ein völlig neues Level hieven soll. Eines, dass auch das Geschäftsmodell von Sibanye-Stillwater als führenden Anbieter grüner Metalle – allen voran Platin, Iridium und Ruthenium – mächtig befeuern könnte.

Bei der Kooperation geht es unter anderem darum, den Iridium-Gehalt als wesentlichen Bestandteil in Protonenaustauschmembran-Elektrolyseuren (‚PEM‘) zu senken. Die Reduktion von Iridium in Elektrokatalysatoren bzw. das Ersetzen von Iridium beispielsweise durch Ruthenium, würde dabei gleich mehrere Vorteile bringen – für Sibanye-Stillwater und Heraeus Precious Metals ebenso wie für die Energiewende.

Iridium, das knappe Gut!

Iridium ist ein sehr knappes Platinmetall, wodurch seine Verfügbarkeit begrenzt ist und somit letztlich auch die breite Einführung von grünem Wasserstoff gehemmt wird. Bereits Anfang des Jahres prognostizierte die Bundesanstalt für Geowissenschaften und Rohstoffe (‚BGR‘) im Themenheft ‚Mineralische Rohstoffe für die Wasserelektrolyse‘, dass sich der Bedarf an Iridium allein für die Wasserelektrolyse bis zum Jahr 2040 unter einem bestimmten Szenario verfünffachen könnte, verglichen zur Produktion in 2018.

In derselben Publikation spricht die ‚BGR‘ von Iridium aufgrund seiner Eigenschaften als „korrosionsbeständigstes Element“, das „bislang unersetzbar in der PEM-Elektrolyse“ ist.

Weniger Iridium und dessen Substitution durch Ruthenium oder eben andere Platinmetalle bei der würde, kurz gesagt, nicht nur einen großen technischen Durchbruch bedeuten, sondern dem grünen Wasserstoff den Weg in die breite Kommerzialisierung ebnen, indem es seine Produktion kostengünstiger und damit wettbewerbsfähiger machen würde. Das schließlich könnte innerhalb der nächsten Jahre zum Erreichen einer dreistelligen Gigawatt-Leistung führen.

Mit der Forschung an und vor allem Entwicklung einer Lösung, die Iridium durch andere ‚PMG‘ ersetzt, würde der Wasserstoffwirtschaft also ein entscheidender Schub verliehen. Und davon würde nicht zuletzt auch Sibanye-Stillwater massiv profitieren.

Fazit: Neue Elektrolyse-Katalysatoren ebnen Sibanye-Stillwaters ‚PMG‘ den Weg!

Die Wichtigkeit der Partnerschaft mit Heraeus ist ebenso hoch wie die erfolgreiche Entwicklung einer neuen Generation von Elektrolyse-Katalysatoren für den Konzern und die globale Energiewende. Als führender Anbieter von grünen Metallen wie Platin, Iridium und Ruthenium wissen die Experten im Konzern nur zu gut und aus Erfahrung, dass Investitionen in innovative Technologien immer auch Investitionen in eine grünere Zukunft darstellen. Entsprechend betrachtet man die Partnerschaft mit Heraeus Precious Metals als internationalen Technologiekonzern mit beachtlichem ‚Know-how‘ bei der Entwicklung innovativer Edelmetallkatalysatoren als weiteren konsequenten Schritt in genau diese grünere Zukunft.

Die Mitarbeit an der Entwicklung von Elektrolyse-Katalysatoren, die mit neuartigen Platingruppenmetallen das Speichern, Transportieren und Benutzen von grünem Wasserstoff künftig kostengünstiger, wettbewerbsfähiger und skalierbarer zu gestalten, eröffnet Sibanye-Stillwater (WKN: A2PWVQ) die Chance, seine Metalle, einschließlich der Platinmetalle, an entscheidenden Schnittstellen des globalen grünen Übergangs zu platzieren! Das ist ein weiterer Beweis dafür, dass die Zukunft immer „grüner“ wird! Eine grüne Entwicklung erwarten wir auch beim Aktienkurs von Sibanye-Stillwater!

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research UG (haftungsbeschränkt) oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research UG (haftungsbeschränkt) oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier – https://www.js-research.de/disclaimer-agb/

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

Telefon: +49 (2983) 974041

E-Mail: info@js-research.de

![]()