Skeena hat gleichzeitig ein verbindliches Abkommen mit Newmont Corporation (NYSE: NEM, TSX: NGT) ("Newmont") unterzeichnet, um bestimmte QuestEx-Liegenschaften nach Abschluss der QuestEx-Transaktion für etwa 27 Millionen C$ an Newmont im Rahmen eines Kaufvertrags (die "Newmont-Transaktion") zu verkaufen. Die Bareinnahmen aus der Newmont-Transaktion werden voraussichtlich ausreichen, um den Baranteil der gesamten von Skeena zu zahlenden Arrangement Consideration zu decken. Die Nettokosten des Arrangements (nach Abzug der QEX-Aktien, die sich bereits im Besitz von Skeena und Newmont befinden) werden durch die Ausgabe von Skeena-Aktien im Wert von etwa 15 Millionen C$ beglichen. Skeena wird auch die ausstehenden Optionen und Warrants von QuestEx übernehmen.

Vorteile für Skeena:

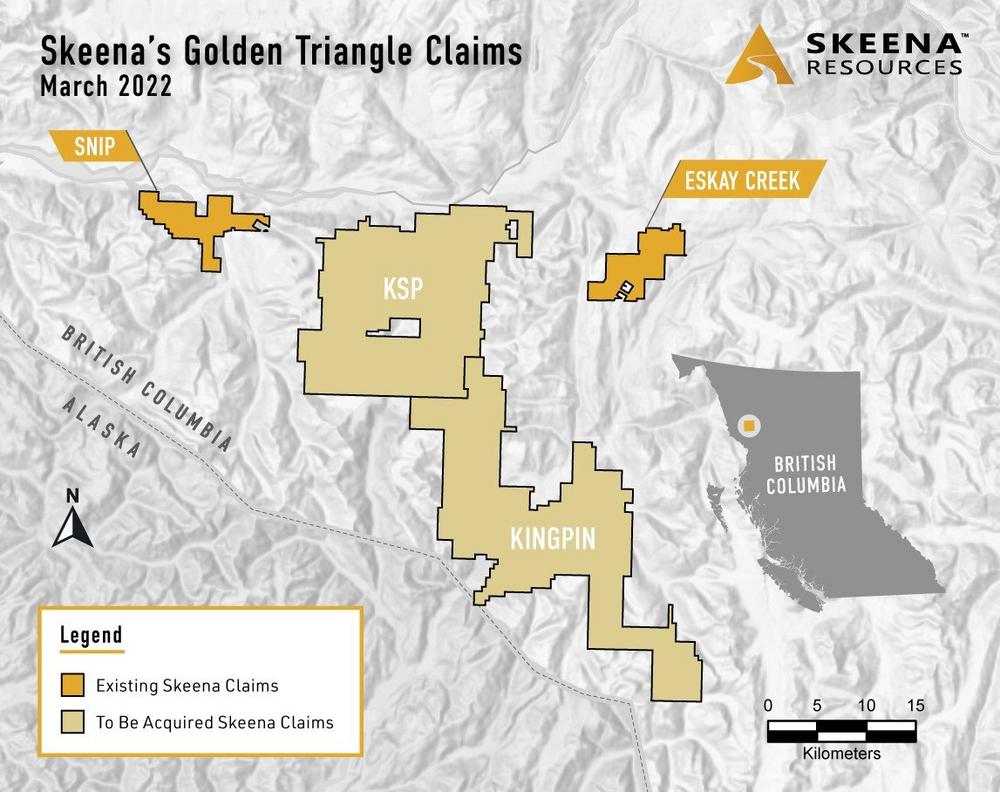

- Ausgedehntes Landpaket in BCs fruchtbarem Goldenen Dreieck: Nach dem Abschluss der QuestEx-Transaktion und der Newmont-Transaktion wird sich Skeenas Landpaket fast versiebenfachen, und das Unternehmen wird (basierend auf öffentlich zugänglichen Informationen) mit insgesamt 84.889 Hektar eine der größten Landpositionen für den Bergbau im Goldenen Dreieck von British Columbia besitzen.

- Explorationssynergien und Potenzial: Die Nähe der Grundstücke KSP und Kingpin von QuestEx zu den Projekten Eskay Creek und Snip von Skeena bietet Möglichkeiten für Explorationssynergien. Das Unternehmen ist der Ansicht, dass das kombinierte Portfolio ein erhebliches Explorationspotenzial bietet (siehe Karte am Ende dieser Pressemitteilung).

- Minimale Verwässerung für Skeena-Aktionäre: Die Kombination aus Bargeld und Aktien minimiert die Verwässerung der Skeena-Aktionäre auf weniger als 2 %, wobei die Barkomponente voraussichtlich vollständig durch die Erlöse aus der Newmont-Transaktion ausgeglichen werden wird.

Walter Coles, President & CEO von Skeena, kommentierte: "Wir freuen uns, diese Transaktionen bekannt zu geben, die den Landbesitz von Skeena um mehr als 74.000 Hektar erweitern und uns eine der größten Landpositionen für den Bergbau im produktiven Goldenen Dreieck verschaffen werden. Die Grundstücke KSP und Kingpin liegen in unmittelbarer Nähe zu unseren Projekten Eskay Creek und Snip und scheinen dieselben geologischen Merkmale aufzuweisen, die auch andere große Goldsysteme in diesem Gebiet beherbergt haben. Die Einbeziehung von Newmont in diese Transaktionen hat es Skeena ermöglicht, diese strategisch wichtigen Landpakete zu erwerben und gleichzeitig die Verwässerung der Anteile zu minimieren. Wir freuen uns darauf, diese neuen Mineralien-Claims zu erkunden, während wir Eskay Creek weiter vorantreiben."

Details zur Transaktion

QuestEx-Transaktion

Gemäß der verbindlichen Vereinbarung vom 29. März 2022 zwischen Skeena und QuestEx (die "Arrangement-Vereinbarung") wird jede der ausgegebenen und ausstehenden Stammaktien von QuestEx gegen 0,65 C$ in bar und 0,0367 einer Skeena-Aktie eingetauscht, was einer Gesamtvergütung von etwa 1,20 C$ pro QuestEx-Aktie entspricht, basierend auf dem 5-Tage-VWAP von Skeena an der TSX, der am 29. März 2022 endete.

Gemäß dem Arrangement Agreement wird die QuestEx-Akquisition im Wege eines gerichtlich genehmigten Arrangement-Plans durchgeführt und erfordert die Zustimmung von mindestens 66 2/3 % der Stimmen von (a) Aktionären von QuestEx, die als eine Klasse abstimmen, und (b) Aktionären, Optionsinhabern und bestimmten Inhabern von Optionsscheinen von QuestEx, die als eine Klasse abstimmen, die jeweils persönlich oder durch einen Bevollmächtigten bei einer außerordentlichen Versammlung anwesend sind, die voraussichtlich im Mai 2022 stattfinden wird (die "QuestEx-Versammlung"), und, gemäß Multilateral Instrument 61-101 – Protection of Minority Securityholders in Special Transactions ("MI 61-101") eine einfache Mehrheit der Stimmen der persönlich oder durch Stimmrechtsvertreter anwesenden Aktionäre von QuestEx nach Abzug der Stimmen von "verbundenen Parteien" und "interessierten Parteien" und anderen Personen, die gemäß 61-101 ausgeschlossen werden müssen (einschließlich Skeena und Newmont), alle auf einer außerordentlichen Versammlung zur Prüfung der Transaktion. Das Arrangement Agreement enthält die üblichen Schutzbestimmungen für Transaktionen, einschließlich Abwerbeverbot, das Recht auf einen Vergleich im Falle eines besseren Angebots und eine Abfindungszahlung oder eine Kostenerstattung, die unter bestimmten Umständen zu zahlen ist (und die einer Teilungsvereinbarung mit Newmont unterliegt). Vollständige Einzelheiten der QuestEx-Akquisition werden in dem Management-Informationsrundschreiben von QuestEx enthalten sein, das im Zusammenhang mit der QuestEx-Versammlung verschickt wird. Der Abschluss der QuestEx-Transaktion unterliegt der Erfüllung jeder der aufschiebenden Bedingungen der Newmont-Transaktion, die vor dem Abschluss der QuestEx-Transaktion erfüllt werden können.

Die Verwaltungsräte von Skeena und QuestEx haben dem Arrangement Agreement einstimmig zugestimmt. Bestimmte bedeutende Aktionäre von QuestEx und die Direktoren und leitenden Angestellten von QuestEx (zusammen die "unterstützenden Aktionäre") haben Stimmrechtsunterstützungsvereinbarungen abgeschlossen, in denen sie sich verpflichtet haben, alle ihre QuestEx-Wertpapiere zugunsten der QuestEx-Übernahme zu stimmen. Zusammen besitzen die unterstützenden Aktionäre ungefähr 27% der ausstehenden Stammaktien von QuestEx.

Newmont-Transaktion

Skeena und Newmont haben am 29. März 2022 einen verbindlichen Vertrag über den Kauf von Vermögenswerten abgeschlossen, gemäß dem Newmont nach Abschluss der QuestEx-Transaktion 100 % der Rechte, Titel und Beteiligungen von Skeena an den Grundstücken Heart Peaks, Castle, Moat, Coyote und North ROK, die sich derzeit im Besitz von QuestEx befinden, im Austausch für eine Barzahlung von etwa 27 Millionen C$ erwerben wird. Die an Skeena gemäß der Newmont-Transaktion zu zahlende Gegenleistung wird mit der an Newmont gemäß der QuestEx-Transaktion zu zahlenden und auszugebenden Arrangement-Gegenleistung verrechnet, wobei der verbleibende von Newmont gemäß der Newmont-Transaktion zu zahlende Betrag ausreicht, um den Baranteil der gesamten gemäß der QuestEx-Transaktion zu zahlenden Arrangement-Gegenleistung abzudecken.

Der Abschluss der Newmont-Transaktion ist abhängig vom Abschluss der QuestEx-Transaktion.

Abschluß

Vorbehaltlich der Zustimmung der QuestEx-Aktionäre, der behördlichen Genehmigung (einschließlich TSXV und TSX) und der Erfüllung anderer üblicher Abschlussbedingungen erwartet das Unternehmen den Abschluss der QuestEx-Transaktion und der Newmont-Transaktion am oder um den 2. Juni 2022.

Berater und Rechtsbeistand

Agentis Capital Mining Partners fungiert als Finanzberater von Skeena im Hinblick auf die Transaktionen von QuestEx und Newmont. Blake, Cassels & Graydon LLP fungiert als Rechtsberater von Skeena.

Über Skeena

Skeena Resources Limited ist ein kanadisches Bergbauexplorations- und Erschließungsunternehmen, das sich auf die Wiederbelebung der ehemals produzierenden Gold-Silber-Mine Eskay Creek im Tahltan-Territorium im Goldenen Dreieck im Nordwesten von British Columbia (Kanada) konzentriert. Das Unternehmen veröffentlichte im Juli 2021 eine Vormachbarkeitsstudie für Eskay Creek, die einen durchschnittlichen Gehalt von 4,57 g/t AuEq im Tagebau, einen NPV5% nach Steuern von 1,4 Mrd. C$, einen IRR von 56% und eine Amortisationszeit von 1,4 Jahren bei 1.550 US$/oz Au aufzeigt. Skeena führt derzeit sowohl Infill- als auch Explorationsbohrungen durch, um Eskay Creek zu einer vollständigen Machbarkeitsstudie im Jahr 2022 zu führen.

Die wissenschaftlichen und technischen Informationen in dieser Pressemitteilung wurden von Paul Geddes, P.Geo., einer qualifizierten Person gemäß National Instrument 43-101 und Vice President, Exploration and Resource Development des Unternehmens, genehmigt.

Vorsichtiger Hinweis zu zukunftsgerichteten Aussagen

Bestimmte in diesem Dokument enthaltene Aussagen und Informationen können im Sinne der geltenden kanadischen und US-amerikanischen Wertpapiergesetze "zukunftsgerichtete Informationen" und "zukunftsgerichtete Aussagen" darstellen. Diese Aussagen und Informationen basieren auf Fakten, die dem Unternehmen derzeit zur Verfügung stehen, und es gibt keine Garantie dafür, dass die tatsächlichen Ergebnisse den Erwartungen der Geschäftsführung entsprechen werden. Zukunftsgerichtete Aussagen und Informationen können durch Begriffe wie "antizipiert", "glaubt", "zielt ab", "schätzt", "plant", "erwartet", "kann", "wird", "könnte" oder "würde" gekennzeichnet sein und umfassen in dieser Pressemitteilung unter anderem: Aussagen bezüglich der QuestEx-Transaktion und der Newmont-Transaktion, einschließlich des Abschlusses derselben und des Zeitplans und des Erhalts der Genehmigungen und der Erfüllung der Bedingungen dafür, sowie der Quelle der Rückerstattung des Baranteils der Arrangement Consideration; der erwarteten Synergien, die sich aus der QuestEx-Transaktion ergeben; und des Explorationspotenzials und der geologischen Merkmale der QuestEx-Liegenschaften, die von Skeena behalten werden. Die hierin enthaltenen zukunftsgerichteten Aussagen und Informationen beruhen auf bestimmten Faktoren und Annahmen, unter anderem in Bezug auf den Abschluss der QuestEx-Transaktion und der Newmont-Transaktion, einschließlich des Erhalts der Genehmigungen und der Erfüllung der Bedingungen dafür, dass der Kaufpreis gemäß der Newmont-Transaktion ausreichen wird, um Skeena den Baranteil der Arrangement Consideration zu erstatten, dass das Unternehmen die erwarteten Synergien aus der Übernahme von QuestEx erzielen wird, dass das Unternehmen in der Lage sein wird, das Explorationspotenzial der QuestEx-Liegenschaften, die es zu behalten beabsichtigt, zu realisieren, die Schätzung der Mineralressourcen und -reserven, die Realisierung der Ressourcen- und Reservenschätzungen, die Metallpreise, die Besteuerung, die Schätzung, der Zeitplan und der Umfang zukünftiger Explorations- und Erschließungsarbeiten, die Kapital- und Betriebskosten, der Erhalt der behördlichen Genehmigungen, Umweltrisiken, Rechtsstreitigkeiten und andere Angelegenheiten. Zukunftsgerichtete Aussagen unterliegen bekannten und unbekannten Risiken, die dazu führen können, dass die tatsächlichen Ergebnisse erheblich von den Ergebnissen abweichen, die in den zukunftsgerichteten Aussagen enthalten sind, einschließlich der Tatsache, dass das Unternehmen die QuestEx-Transaktion oder die Newmont-Transaktion möglicherweise nicht zum erwarteten Zeitpunkt oder überhaupt nicht abschließen kann; dass der gemäß der Newmont-Transaktion zu zahlende Kaufpreis möglicherweise nicht ausreicht, um den Baranteil des Kaufpreises für das Arrangement zu finanzieren, und dass das Unternehmen möglicherweise gezwungen ist, Mittel aus dem eigenen Bestand zu verwenden, um den ausstehenden Barbedarf zu decken; dass das Unternehmen möglicherweise nicht in der Lage ist, die erwarteten Synergien, die sich aus dem Abschluss der QuestEx-Transaktion ergeben, oder das Explorationspotenzial der QuestEx-Liegenschaften, die es zu behalten beabsichtigt, zu realisieren, sowie die anderen Risiken und Ungewissheiten, die im jüngsten Jahresbericht des Unternehmens dargelegt sind, der auf dem SEDAR-Profil des Unternehmens unter www.sedar.com. Bitte beachten Sie, dass die für die Übernahme von QuestEx ausgegebenen Aktien zum Zeitpunkt des Abschlusses bewertet werden. Obwohl das Unternehmen seine Annahmen zum Zeitpunkt dieses Dokuments für angemessen hält, sind zukunftsgerichtete Aussagen und Informationen keine Garantie für zukünftige Leistungen und die Leser sollten solchen Aussagen keine übermäßige Bedeutung beimessen, da die tatsächlichen Ereignisse und Ergebnisse erheblich von den hier beschriebenen abweichen können. Das Unternehmen verpflichtet sich nicht, zukunftsgerichtete Aussagen oder Informationen zu aktualisieren, es sei denn, dies ist nach den geltenden Wertpapiergesetzen erforderlich.

Weder die TSX noch die Investment Industry Regulatory Organization of Canada übernehmen die Verantwortung für die Angemessenheit oder Richtigkeit dieser Mitteilung.

Nicht zur Weitergabe an U.S. Newswire Services oder zur Verbreitung in den Vereinigten Staaten von Amerika. Jede Nichteinhaltung dieser Einschränkung kann einen Verstoß gegen die US-Wertpapiergesetze darstellen.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

CEO

Telefon: +41 (71) 3548501

E-Mail: js@resource-capital.ch

![]()