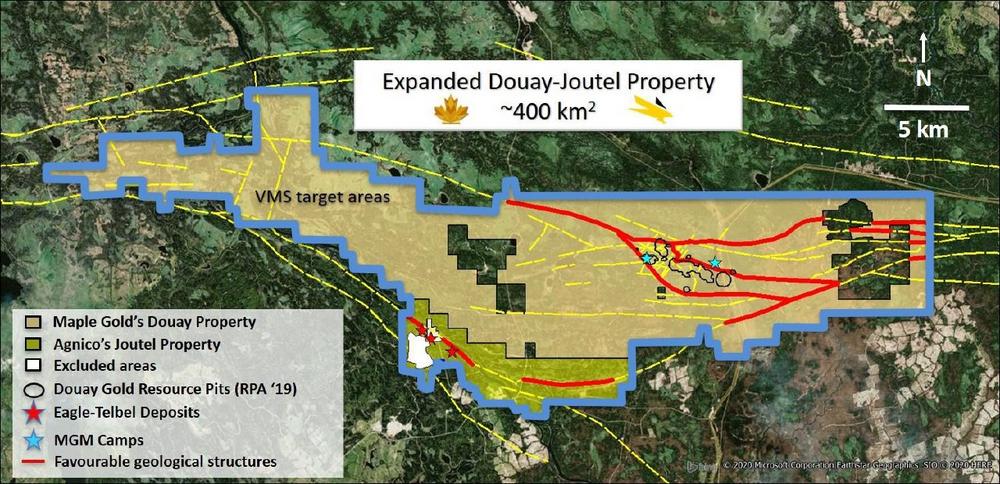

Die strategische Partnerschaft bringt zwei Gruppen zusammen, deren gemeinsamer Schwerpunkt auf der Exploration, Entdeckung und Entwicklung im Abitibi-Grünsteingürtel (Abitibi Greenstone Belt) liegt. Maple steuert ihr Projekt Douay bei und Agnico ihr Projekt Joutel, eine Liegenschaft, in der sich die in der Vergangenheit produzierende Mine Telbel befand. Gemeinsam planen die Gruppen, die Exploration voranzutreiben, um neue Ziele zu überprüfen und die bekannte Vererzung zu erweitern. Die gemeinsame Überprüfung, Zusammenstellung und Neuinterpretation der angrenzenden Liegenschaften mittels moderner Konzepte bieten einzigartige Möglichkeiten zur Bewertung des gesamten Bezirks.

Die wichtigsten Punkte der Transaktion sind nachstehend zusammengefasst:

- Agnico bringt ihr 39 km² großes Projekt Joutel ein, auf dem die in der Vergangenheit produzierte Mine Telbel der Agnico stand (Rekultivierungsflächen und damit verbundene Verbindlichkeiten sind vom Joint Venture ausgeschlossen);

- Agnico wird strategische Investitionen mit einer Prämie tätigen, um den unverwässerten Aktienbesitz auf 12,8 % und den teilweise verwässerten Besitzanteil auf 19,9 % zu erhöhen;

- Agnico finanziert über einen Zeitraum von vier Jahren ausschließlich 18 Mio. CAD für Explorationsarbeiten;

- Agnico und Maple finanzieren gemeinsam weitere 500.000 CAD für die Exploration von VMS-Zielen im westlichen Teil des Projekts Douay.

- Agnico wird ihr technisches Fachwissen durch gemeinsame Leitung des Joint Venture einbringen;

- Agnico wird Maple Gold bei der Verfolgung von Projektfinanzierungen durch Dritte für die Entwicklungsphase unterstützen; und

- Bei Gründung des Joint Ventures erhalten Maple Gold und Agnico jeweils einen NSR von 2 % auf der Liegenschaft, die sie ins Joint Venture einbringen, mit einer Rückkaufrückstellung von jeweils 40 Mio. Dollar.

Matthew Hornor, President und CEO von Maple Gold, kommentierte: "Die strategische Partnerschaft mit Agnico markiert einen Meilenstein für Maple Gold und unterstützt die vor uns liegende Möglichkeit. Agnico ist eines der weltweit führenden Goldbergbauunternehmen. Ihr Engagement zusammen mit Einbringung von Joutel wird ein stark höffiges Landpaket schaffen, das das Potenzial besitzt, einen aufregenden neuen Goldbezirk im Abitibi-Goldgürtel von Quebec zu bilden."

Hornor fügte hinzu: "Die strategische Investition bringt Maple Golds Barguthaben auf mehr als 12 Mio. CAD, was in Kombination mit der JV-Finanzierung von 18 Mio. CAD zu einer starken Kapitalposition führt, die auf Exploration, Entwicklung und neues Unternehmenswachstumschancen ausgerichtet ist. Die Stärke von Maple Golds Bilanz sowie die strategische Partnerschaft mit Agnico und ihre Unterstützung bei der zukünftigen Projektfinanzierung werden uns in eine starke Position versetzen, um Shareholder Value zu generieren."

Maple Gold und Agnico teilen eine gemeinsame Vision zur Realisierung des Potenzials des konsolidierten Projekts Douay-Joutel. Die Unternehmen glauben, dass ein moderner Explorationsansatz zu neuen Goldentdeckungen und erweiterten Mineralressourcen führen kann. Die etablierte Goldressource in Douay (RPA 2019) und die Möglichkeit zur Erweiterung der bekannten Grundfläche des Systems durch Step-out-Bohrungen und aggressive regionale Explorationsaktivitäten bieten das Potenzial, eine Reihe von Explorationserfolgen im gesamten konsolidierten Liegenschaftspaket zu erzielen.

Einzelheiten der Transaktion

Vorbehaltlich der Bedingungen des verbindlichen Term Sheets haben Agnico und Maple Gold vereinbart, nach Treu und Glauben zu verhandeln und wirtschaftlich angemessene Anstrengungen zu unternehmen, um innerhalb von drei (3) Monaten nach Unterzeichnung des verbindlichen Term Sheet einen Joint-Venture-Vertrag (der „JV-Vertrag") abzuschließen.

Liegenschaftspaket

Die Projekte Douay und Joutel sind angrenzende Liegenschaften in der Region Abitibi in Quebec. Auf dem Projekt Joutel befindet sich die in der Vergangenheit produzierte Mine Telbel der Agnico. Sowohl Douay als auch Joutel haben verschiedene Vererzungstypen, einschließlich tiefer kontrollierender Strukturen, die im Allgemeinen für die Exploration und Entdeckung vererzter Systeme günstig sind.

JV-Finanzierung

Agnico wird über einen Zeitraum von vier Jahren JV-Ausgaben in Höhe von insgesamt 18 Mio. CAD finanzieren, wie nachstehend beschrieben:

- 4 Mio. CAD bis zum ersten Jahrestag des JV-Abkommens;

- 8 Mio. CAD bis zum zweiten Jahrestag des JV-Abkommens;

- 13 Mio. CAD bis zum dritten Jahrestag des JV-Abkommens; und

- 18 Mio. CAD bis zum vierten Jahrestag des JV-Abkommens.

NSR

Agnico und Maple Gold werden eine Net Smelter Return Royalty (Verhüttungsabgabe) von 2 % für die Liegenschaft behalten, die sie in das Joint Venture einbringen (jeweils die „eingebrachte Liegenschafts-NSR"). Die ersten 1 % jeder eingebrachten Liegenschafts-NSR können jederzeit von der nicht an der Liegenschaft beteiligten Partei für 15 Mio. Dollar zurückgekauft werden, und die zweiten 1 % jeder eingebrachten Liegenschafts-NSR können jederzeit von der nicht an der Liegenschaft beteiligten Partei für 25 Mio. USD zurückgekauft werden. Darüber hinaus unterliegt die Übertragung der nicht an der Liegenschaft beteiligten Partei einem Vorkaufsrecht.

Technische Fachkenntnisse

Zusätzlich zur Finanzierung der JV-Aufwendungen und der Einbringung des Projekts Joutel ins Joint Venture wird Agnico das Joint Venture durch Zugang zu Agnicos technischen Fachkenntnissen als Explorer, Entwickler und Betreiber mit jahrzehntelanger Erfahrung in der Region Abitibi in Quebec unterstützen.

Finanzierung der Entwicklungsphase

Im Zusammenhang mit der Prüfung von Finanzierungsalternativen hat Agnico zugestimmt, wirtschaftlich angemessene Anstrengungen zu unternehmen, um die Finanzierung des Joint Ventures durch Dritte zu untersuchen und Maple im Zusammenhang mit Maples Bestrebungen nach Finanzierung von Maples Anteil für die Entwicklungsphase des Joint Ventures wirtschaftlich angemessen zu unterstützen und zu helfen.

Strategische Investition

In Verbindung mit dem verbindlichen Term Sheet hat Agnico außerdem zugestimmt, mittels einer Privatplatzierung ungefähr 25,84 Millionen Einheiten („Einheiten") der Maple Gold zu einem Preis von ungefähr 0,24 CAD pro Einheit für einen Bruttoerlös von ungefähr 6,2 Mio. CAD zu erwerben (die „Finanzierung"). Jede Einheit besteht aus einer Stammaktie der Maple Gold (eine „Stammaktie") und einem Stammaktienbezugsschein zum Kauf von Stammaktien der Maple Gold (ein „Aktienbezugsschein"). Jeder Aktienbezugsschein berechtigt den Inhaber zum Erwerb einer Stammaktie zu einem Preis von 0,34 CAD für einen Zeitraum von drei Jahren nach dem Abschlussdatum der Finanzierung. Nach Abschluss der Finanzierung wird Maple Gold über mehr als 12 Mio. CAD in bar verfügen.

Vor der Finanzierung besaß Agnico 4,4 % der ausgegebenen und ausstehenden Stammaktien der Maple Gold. Nach Abschluss der Finanzierung wird Agnico 34,6 Millionen Stammaktien und ungefähr 25,84 Millionen Aktienbezugsscheine besitzen, was ungefähr 12,8 % der ausgegebenen und ausstehenden Stammaktien und 19,9 % der ausgegebenen und ausstehenden Stammaktien auf teilweise verwässerter Basis entspricht. Die an Agnico ausgegebenen Wertpapiere unterliegen gemäß den geltenden Wertpapiergesetzen einer Haltedfrist von vier Monaten.

Die Aktienbezugsscheine sehen vor, dass Maple Gold in zwei Jahren nach dem Ausgabedatum das Recht hat, wenn der Preis der Stammaktien an der TSX Venture Exchange an mindestens 20 aufeinander folgenden Handelstagen 0,60 CAD pro Stammaktie übersteigt, den Fälligkeitstermin der Aktienbezugsscheine mittels schriftlicher Mitteilung an Agnico bis 30 Kalendertage nach dem Datum dieser Mitteilung vorzuverlegen (damit Agnico in einem Zeitraum von 30 Tagen entweder alle oder einen Teil der Aktienbezugsscheine ausüben kann oder wenn eine solche Ausübung fehlschlägt, alle nicht ausgeübten Aktienbezugsscheine verfallen).

Gleichzeitig mit der Finanzierung haben Agnico und Maple Gold eine Investorenrechtsvereinbarung (die „Investorenrechtsvereinbarung ") geschlossen, die Agnico unter anderem bestimmte Rechte einräumt, falls die Mindestbeteiligungsschwellen am Unternehmen eingehalten werden, darunter: i) das Recht zur Teilnahme an Eigenkapitalfinanzierungen; und (ii) das Recht (das Agnico derzeit nicht ausüben möchte), eine Person in den Board of Directors der Maple Gold zu berufen. Darüber hinaus hat Agnico gemäß dem verbindlichen Term Sheet eine zweijährige Stillhaltefrist in Bezug auf den Erwerb zusätzlicher Wertpapiere der Maple Gold vereinbart, mit Ausnahme von Akquisitionen gemäß den Rechten der Agnico laut der Investorenrechtsvereinbarung.

Fort Capital Partners fungierte in Bezug auf die Kapitalmarktstrategie und die Finanzierung als Berater der Maple Gold. Der Abschluss jedes Joint Ventures und der Finanzierung unterliegt der Genehmigung der TSX-Venture Exchange.

Qualifizierte Person

Der wissenschaftliche und technische Inhalt dieser Pressemitteilung wurde unter der Aufsicht von Fred Speidel, M.Sc., P.Geo., Vice President Exploration von Maple Gold geprüft und zusammengestellt. Herr Speidel ist gemäß National Instrument 43-101 Standards of Disclosure for Mineral Projects eine qualifizierte Person. Herr Speidel hat die Daten hinsichtlich der Explorationsinformation in dieser Pressemitteilung bestätigt aufgrund seiner direkten Beteiligung an den Arbeiten. Fur eine vollständige Beschreibung der Protokolle besuchen Sie bitte die QA/QC-Seite des Unternehmens auf seiner Website.

Für weitere Informationen über Agnico Eagle siehe: https://www.agnicoeagle.com

Über Maple Gold

Maple Gold Mines Ltd. kontrolliert das 357 Quadratkilometer große Goldprojekt Douay, das sich innerhalb des produktiven Abitibi-Grünsteingürtels im Norden Quebecs, Kanada, befindet. Das Projekt verfügt über eine mit National Instrument 43-101 konforme etablierte Goldressource von 422.000 Unzen in der Kategorie „angezeigt“ (8,6 Mio. Tonnen mit einem Gehalt von 1,52 g/t Au) und 2,35 Millionen Unzen in der Kategorie „geschlussfolgert“ (71,2 Mio. Tonnen mit einem Gehalt von 1,03 g/t Au) mit beträchtlichem Potenzial für eine Ressourcenerweiterung und neue Entdeckungen. Das Projekt profitiert von einem außergewöhnlichen Infrastrukturzugang und das Unternehmen konzentriert sich derzeit auf die Durchführung aggressiver Explorationsprogramme zur Erweiterung und Aktualisierung der bekannten Ressource. Für weitere Informationen besuchen sie bitte: www.maplegoldmines.com

Vorausschauende Aussagen:

Diese Pressemitteilung enthält „vorausschauende Informationen" und „vorausblickende Aussagen" (gemeinsam als "vorausblickende Aussagen" bezeichnet) gemäß den geltenden kanadischen Wertpapiergesetzen, einschließlich Aussagen über den Abschluss des Joint Venture und der Finanzierung sowie der Verwendung der Erlöse der Finanzierung. Zukunftsgerichtete Aussagen beruhen auf Annahmen, Unsicherheiten und der bestmöglichen Einschätzung des Managements über zukünftige Ereignisse. Die tatsächlichen Ereignisse oder Ergebnisse können wesentlich von den Erwartungen und Prognosen des Unternehmens abweichen. Investoren werden darauf hingewiesen, dass zukunftsgerichtete Aussagen mit Risiken und Unsicherheiten verbunden sind. Dementsprechend sollten sich die Leser nicht unangemessen auf zukunftsgerichtete Aussagen verlassen. Für eine detailliertere Erörterung solcher Risiken und anderer Faktoren, die dazu führen könnten, dass sich die tatsächlichen Ergebnisse erheblich von jenen unterscheiden, die in solchen vorausblickenden Aussagen zum Ausdruck gebracht oder impliziert wurden, lesen Sie bitte die von Maple Gold Mines Ltd. bei den kanadischen Wertpapierbehörden eingereichten Unterlagen, die auf www.sedar.com oder auf der Website des Unternehmens unter www.maplegoldmines.com verfügbar sind. Das Unternehmen beabsichtigt nicht und lehnt ausdrücklich jegliche Absicht oder Verpflichtung ab, zukunftsgerichtete Aussagen zu aktualisieren oder zu revidieren, sei es aufgrund neuer Informationen, zukünftiger Ereignisse oder aus anderen Gründen, außer wenn dies gesetzlich vorgeschrieben ist.

Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung für den Inhalt, die Richtigkeit, die Angemessenheit oder die Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Bitte beachten Sie die englische Originalmeldung auf www.sedar.com, www.sec.gov, www.asx.com.au/ oder auf der Firmenwebsite!

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

Executive Vice President

Telefon: 1 778 686 6836

E-Mail: jlang@maplegoldmines.com

Director, Corporate Communications

Telefon: +1 778.999.2771

E-Mail: santhony@maplegoldmines.com

CEO

Telefon: +41 (71) 3548501

E-Mail: js@resource-capital.ch

![]()