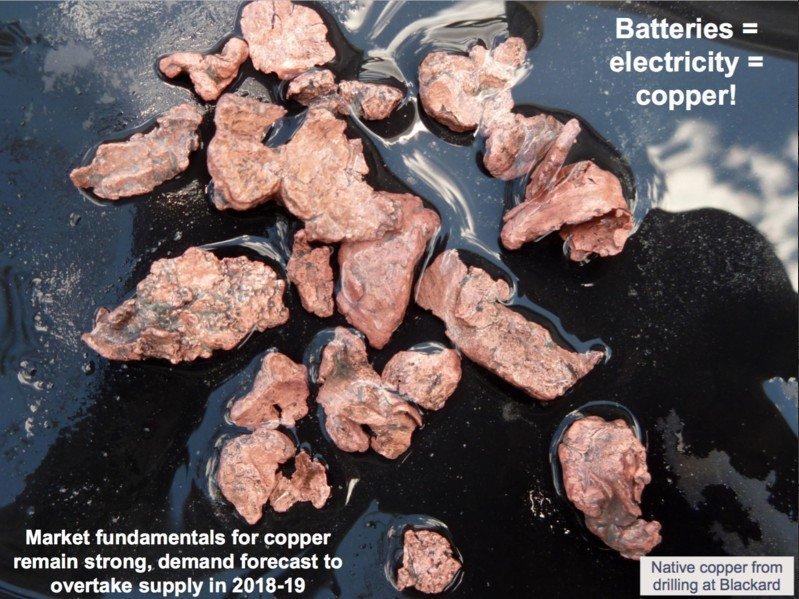

Aktuell liegt der Kupferpreis bei rund 5.800 US-Dollar je Tonne. Vor einem Jahr lag der Preis des Industriemetalls bei noch rund 5.000 US-Dollar je Tonne. Preistreibend wirkt auf dem Kupfermarkt eine Verknappung der Minenproduktion, die dieses Jahr immerhin fast 12 Prozent der weltweiten Förderung ausmacht. In 2016 waren die Ausfälle im vergleichbaren Zeitabschnitt deutlich weniger. Und auch auf das Gesamtjahr gesehen dürfte dies so sein, da die Probleme in den Minen noch nicht gelöst sind.

Auf de anderen Seite sollte die Nachfrage auf hohem Niveau verbleiben, da mehr in Infrastruktur investiert wird und auch das globale Wirtschaftswachstum steigt. Auch wenn der Markt für Elektroautos noch langsam wächst, so wird dies langfristig die Nachfrage steigern. Das aktuelle Kupferangebotsdefizit kann nur durch den Abbau der Lagerhaltung ausgeglichen werden.

Für Gesellschaften, die sich auf Kupfer konzentrieren wie etwa Altona Mining oder Black Sea Copper & Gold, also kein schlechtes Szenario.

Die Kupfer- und Gold-Projekte von Black Sea Copper & Gold – https://www.youtube.com/watch?v=QD8ThSPZGbM – sind noch in der Explorationsphase und liegen auf dem Balkan. Kürzlich veröffentlichte Erkundungsergebnisse von dessen Kalabak-Liegenschaft im bulgarischen Rhodopengebirge waren viel versprechend. Auch die Kupfer-Gold-Liegenschaft Zlatusha in Westbulgarien glänzte mit zusätzlichen Gold-Kupfer-Zielen.

Altona Mining – https://www.youtube.com/… – entwickelt zusammen mit dem finanzstarken Partner SRIG das Cloncurry-Kupferprojekt in Australien. Aktuell beträgt die gesamte Mineralressource 290 Millionen Tonnen Gestein mit 0,58 Prozent Kupfer, 0,05 Gramm Gold pro Tonne Gestein für 1,67 Millionen Tonnen enthaltenes Kupfer und 0,4 Millionen Unzen enthaltenes Gold. Im Juni, so Altona, sollten alle Genehmigungen für das große Projekt vollständig vorliegen.

Dieser Bericht wurde von unserer Kollegin Ingrid Heinritzi verfasst, den wir nur als zusätzliche Information zur Verfügung stellen.

Gemäß §34 WpHG weise ich darauf hin, dass JS Research oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den "Webseiten", dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte "third parties") bezahlt. Zu den "third parties" zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten "third parties" mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann.

Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien, noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wider und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Es gelten ausschließlich die Englischen Originalmeldungen.

Swiss Resource Capital AG

Poststrasse 1

CH9100 Herisau

Telefon: +41 (71) 354-8501

Telefax: +41 (71) 560-4271

http://www.resource-capital.ch

E-Mail: info@js-research.de

![]()